No obstante, aclaraba que esto no quiere decir que lleguen a su fin. Un guiño tendente a evitar la sobrerreacción de los mercados ante los potenciales cambios. En EEUU, Janet Yellen aseguraba que la normalización monetaria debe continuar en el futuro inmediato, y el mercado da una probabilidad del 71% a que el tipo de intervención a corto plazo suba otros 0,25 puntos porcentuales en diciembre, hasta situarlo entre el 1,25% y el 1,5%. Eric Rosengren (Fed de Boston) explicaba que es necesario aumentar progresiva y regularmente los tipos, si se quiere evitar el sobrecalentamiento de la economía. También aprovechaba para restar importancia a las débiles cifras de inflación ante los riesgos de un mercado laboral bastante ajustado y sus potenciales repercusiones en forma de alzas de salarios y precios a largo plazo. En cuanto a los datos macroeconómicos de la semana destacamos como las confianzas de la UEM respaldaban la tranquilidad en el seno del BCE, pues sus componentes de precios eran acordes con unas expectativas al alza de los agentes económicos.

Las alzas de precios apuntadas en el sector fabril, así como en los servicios, impactaban en los consumidores en forma de percepción ascendente de los precios. Sin embargo, los datos de confianza de la Eurozona no eran sólo las componentes de precios y debía resaltarse su buen desempeño, en línea con el mantenimiento de la actual fase expansiva en el área. En referencia a los datos estadounidenses, la estimación final del PIB del 2tr17 confirmaba un crecimiento de 3,1% trim. a. Ya en nuestro país, esta semana conocimos que la deuda pública fue del 100 % del PIB en junio al subir 8.890 millones Así, la deuda del conjunto de las administraciones públicas se situó en 1.137.853 millones de euros en el segundo trimestre del año, un 100% del PIB, después de haber crecido 8.890 millones respecto a marzo y 30.794 millones frente al mismo periodo de 2016, informaba el pasado viernes el Banco de España.

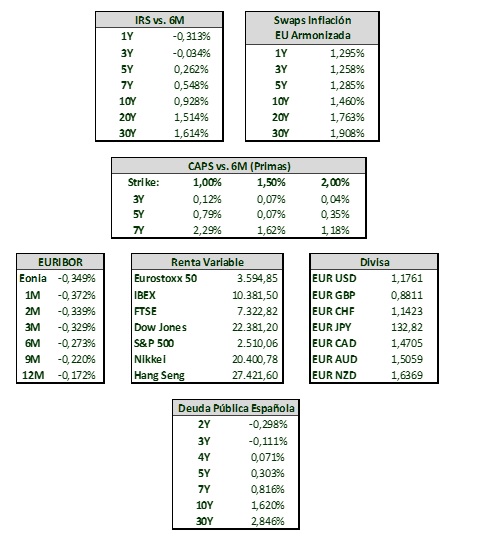

El nivel de endeudamiento sobre el PIB alcanzó su máximo en el primer trimestre de 2016 con un 100,8% y cerró el pasado ejercicio en el 99%. Respecto al trimestre anterior, el porcentaje de deuda sobre el PIB se redujo en una décima, ya que entre enero y marzo se situó en el 100,1%. En cuanto al mercado de renta variable, el Ibex cerró el viernes con una subida 0,51%, hasta los 10.381,50 puntos; en la semana avanzaba un 0,74%. A pesar de que día a día ha aumentado la tensión entre Cataluña y el gobierno central, los inversores han mostrado hasta ahora una relativa tranquilidad. No obstante, no se descarta un incremento de la volatilidad en los próximos días. En cuanto al resto de bolsas, éstas cerraban el viernes con ligeros cambios en ambos lados del Atlántico.

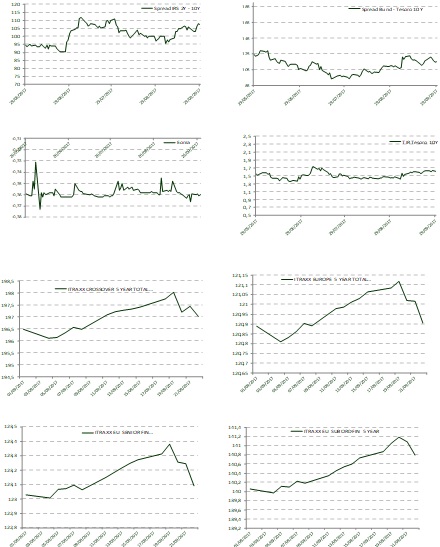

El Eurostoxx 50 ganaba un +0,24% (3.563) y el S&P500 un +0,12%. En lo que a la deuda soberana se refiere, las ventas impulsaban la rentabilidad del Bund alemán a 10 años que se alzaba hasta en +6 p.b (0,468%), evolucionando a la sombra del T-Note a 10 años (casi +12 p.b. en los dos últimos días hasta 2,35%). Éste, a su vez, se veía impulsado por el anuncio de la reforma fiscal de Trump y por las declaraciones anteriormente mencionadas de Eric Rosengren, que aseguraba un endurecimiento “gradual y regular” de la política monetaria. La rentabilidad del bono español a diez años subió al 1,65%, cerrando la semana en niveles del 1,63%.

La prima de riesgo española se mantenía estable en los 116 puntos básicos. Las esperanzas depositadas en el fin de las medidas ultralaxas impulsan las rentabilidades. El viernes, S&P mantuvo el rating de España en BBB+ pero advertía en la nota publicada por la agencia, que las tensiones entre Cataluña y el gobierno central podrían comenzar a pesar sobre la inversión y la confianza, lo que a su vez podría reducir el crecimiento económico. S&P ha previsto que el PIB español cierre este año con una subida en el entorno del 3%, por encima de la media de la eurozona, y que se cumpla el objetivo de déficit, establecido en el 3,1%.

El mercado de divisas también reaccionaba ante la creencia en que subirán los tipos más pronto que tarde al otro lado del Atlántico. La moneda europea se apea definitivamente de sus máximos desde enero de 2015 que alcanzó al superar los 1,20 dólares a inicios de mes. El barril de petróleo Brent cedía posiciones, pero sigue en la zona alta, cerca de los 57 dólares (el martes rozó los 60). Esta corrección obedece a los datos de inventarios en EE UU que quedaron por debajo de las expectativas.

EVOLUCIÓN

NIVELES